长期以来,泰国一直是东南亚主要的内燃机(ICE)汽车生产基地。***近几年,清洁能源潮流带来的电动汽车等颠覆性技术以及泰国政府对汽车技术转型的支持促使汽车制造商转向在泰国发展电动汽车,包括纯电动汽车(BEV)、油电混合动力汽车和插电式混合动力汽车(HEV&PHEV)。

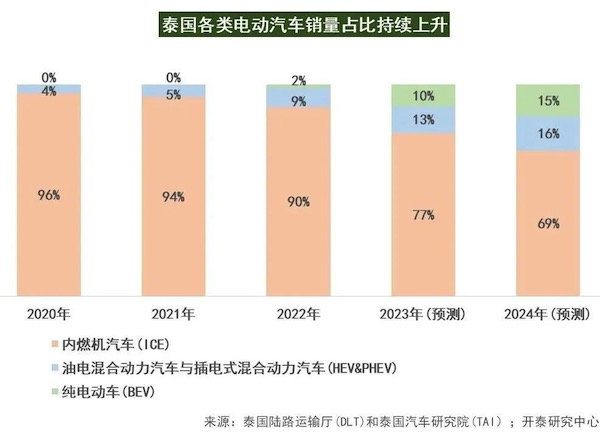

由于得到政府的价格补贴和税收减免等优惠政策的支持,泰国各类电动汽车的销售量呈快速增长趋势,市场份额显著上升。开泰研究中心预测,2024年泰国国内纯电动汽车、油电混合动力汽车/插电式混合动力汽车的市场份额将分别上升至15%和16%。

乘用车类别

纯电动汽车、油电混合动力汽车/插电式混合动力汽车的市场份额预计将分别增至28%和31%。

皮卡车类别

虽然仍存在着技术和成本方面的问题,但在出现明显进展之前,今年或可看到油电混合动力皮卡车和插电式混合动力皮卡车的推出,未来再逐渐转向纯电动皮卡车。

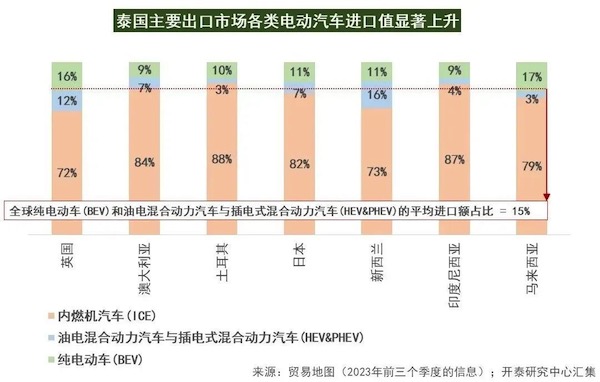

与此同时,全球市场各类电动汽车的进口量也在持续增加。2023年前三个季度,纯电动汽车、油电混合动力汽车和插电式混合动力汽车的进口量在全球汽车进口总量中的占比从5年前的5%上升至15%。

分析泰国的主要出口市场发现,许多市场从全球各生产基地进口该两类汽车的比例已上升至高于全球平均水平,因此泰国扩大纯电动汽车、油电混合动力汽车和插电式混合动力汽车向其主要市场的出口仍有相当的空间。泰国在初始阶段把***放在开发面向国内市场的乘用车,未来可依托其作为全球皮卡车生产基地的优势,进一步开发面向全球市场的纯电动皮卡车、油电混合动力皮卡车和插电式混合动力皮卡车。

下一阶段泰国纯电动汽车的加速普及将对内燃机汽车、油电混合动力汽车和插电式混合动力汽车的生产造成压力,并对内燃机汽车零部件制造商造成不利影响。

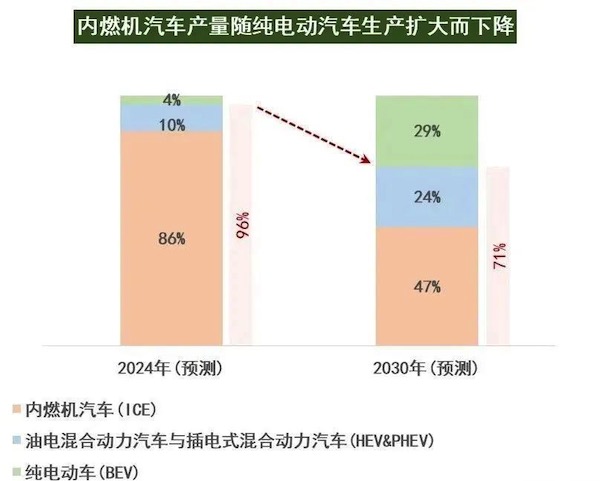

虽然现阶段泰国的清洁能源潮推动纯电动汽车和油电混合动力汽车/插电式混合动力汽车均实现增长,但预期未来泰国国内市场和出口市场对纯电动汽车的需求将进一步增加,吸引在泰国投资的中国汽车制造商扩大纯电动汽生产。受此影响,泰国的内燃机汽车产量将呈下降趋势。

按照泰国政府制定的到2023年将泰国纯电动汽车的产量占比达到30%的政策(30@30政策),在纯电动汽车生态系统发展至能够为用户带来更好体验的前提下,开泰研究中心预计2030年泰国内燃机汽车和油电混合动力汽车/插电式混合动力汽车(HEV&PHEV)的合计产量占比将从2024年96%的预期值减少至71%。

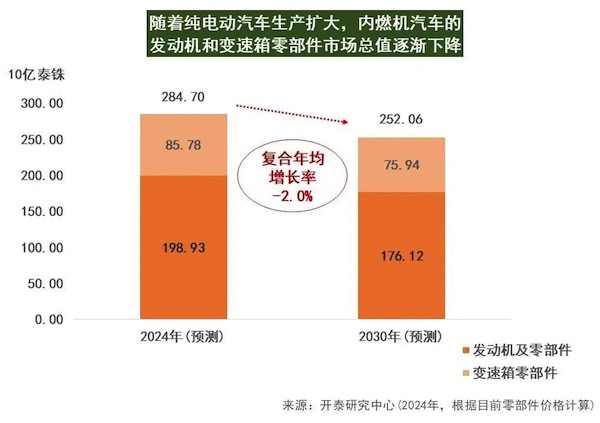

因此,泰国内燃机汽车专用零部件的生产企业尤其是350多家的发动机和变速箱零部件制造商将受到影响。开泰研究中心预测,在各种零部件价格保持不变的情况下,内燃机汽车专用零部件市场总值将以平均每年下降2.0%的速度从2024年的2,847亿泰铢缩减至2030年的2,520.6亿泰铢。

不过,内燃机汽车专用零部件企业受影响程度将因制造商的供应对象和订单分散程度而异。生产内燃机乘用车专用零部件并依赖国内市场的制造商将比其他厂商更早、更严重地受到冲击。同时,在泰国投资纯电动汽车生产能为泰国汽车零部件制造商带来多大商机仍需拭目以待。